Il rendiconto finanziario

Il rendiconto finanziario

Il rendiconto è il prospetto di sintesi ottenuto dalla costruzione dei flussi finanziari e monetari; esprime le cause generatrici della variazione di una determinata risorsa finanziaria o monetaria.

I flussi rappresentano un significativo completamento degli indici di bilancio ed un momento di raccordo tra equi reddituale, patrimoniale e finanziario. Tramite il rendiconto leggiamo in modo differente il bilancio di esercizio: i dati elementari necessari per la sua costruzione sono ottenuti dagli stessi documenti di bilancio ma elaborati con criteri diversi rispetto al calcolo degli indici integrati dalle informazioni contenute in nota integrativa e nella relazione sulla gestione. La scelta fondamentale riguarda la selezione della risorsa finanziaria di riferimento, della quale si vogliono spiegare le cause di variazione (ad esempio, tramite la lettura del rendiconto, possiamo renderci conto di quali siano le voci che nel tempo sono variate e il perché). La risorsa più usata è la liquidità indicata dai principi contabili internazionali. In seconda battuta, bisogna definire il contenuto del rendiconto, cioè le modalità di aggregazione delle principali poste di bilancio. Andiamo ad individuare un criterio con cui classificare ed aggregare le voci che generano movimenti finanziari e monetari. Un possibile criterio da seguire è l'area gestionale di riferimento; abbiamo queste gestioni parziali:

1) gestione caratteristica: troviamo una parte detta degli investimenti strumentali, che non è concorrente;

2) gestione complementare ed accessoria;

3) gestione finanziaria;

4) gestione straordinaria

5) gestione tributaria.

Queste gestioni generano flussi finanziari positivi e negativi che vanno tenuti distinti, a parte la gestione caratteristica. Definita la struttura del rendiconto, definiamo la forma, cioè la modalità di rappresentazione.

Abbiamo 3 possibilità:

1) a sezioni contrapposte; forma più utilizzata (insieme alla seconda) poiché permette di cogliere la connessione tra fonti ed impieghi che derivano dalla stessa gestione;

2) a sezioni sovrapposte;

3) in forma scalare; con questa è possibile determinare alcuni risultati parziali rilevanti, come ad esempio, i flussi che appartengono alla stessa gestione.

La rappresentazione è più efficace se corredata dai valori dell'anno precedente poiché è più agevole confrontare la composizione dei fabbisogni e delle fonti. Nel rendiconto finanziario devono anche apparire le cause endogene, cioè le variazioni nella composizione della grandezza di riferimento. Oltre la forma e la struttura del rendiconto è importante anche la sua interpretazione:

° riguarda l'estensione del periodo di analisi: non si può esaminare un solo bilancio poiché per esprimere un giudizio completo, bisogna osservare l'andamento nel tempo per almeno 3–4 anni;

° Anche il rendiconto deve essere espresso in valori percentuali, così da permettere le attuazioni delle analisi verticali;

° La terza considerazione riguarda la completezza dei bilanci: in molti casi notiamo delle note integrative sintetiche, che limitano la possibilità di costruire dei rendiconti completi; questo capita quando si prende in considerazione tutte quelle imprese che per legge possono redigere un bilancio in forma abbreviata.

Il rendiconto finanziario esprime le cause di variazione in un intervallo temporale della risorsa finanziaria prescelta. La variazione complessiva della risorsa presenta utilità informativa modesta se non si conoscono le cause esterne che l'hanno determinata. Un incremento della liquidità netta non è positivo se deriva dalla richiesta di un nuovo fin da parte della società che è già indebitata poiché significa che la gestione caratteristica non è in grado di produrre risorse monetarie. La lettura consiste, ad esempio:

– valutare il contributo delle singole gestioni alla variazione complessiva della risorsa;

– individuare la gestione che più di altre ha assorbito risorse e quella che ha generato maggiori fonti;

– definire la composizione delle fonti e impieghi e identificando le aree in cui si dovrebbe intervenire;

– misurare quali sarebbero gli effetti nel caso in cui una fonte venisse meno. Dall'interpretazione devono emergere 2 tipi di informazioni: l'esistenza di equilibrio nel periodo, la coerenza dei risultati emergenti con la situazione economico aziendale.

Il perseguimento di queste finalità è fatto esaminando simultaneamente:

1) la variazione della risorsa finanziaria;

2) le fonti;

3) gli impieghi.

-> La variazione della risorsa di riferimento

L'attenzione deve essere posta:

1) sul segno e sull'intensità della variazione complessiva, cioè individuare le sue ragioni esaminando il bilancio. Il decremento della liquidità in un'impresa con valori iniziali (già negativi) richiede una differente interpretazione rispetto alla medesima variazione in un'impresa con un'ottima situazione di tesoreria.

2) sulle cause endogene; consiste nell'analisi del cambiamento nella composizione, cioè come si sono modificati gli elementi inclusi nella risorsa.

-> Le fonti

Da questa sezione possiamo comprendere il contributo di ogni gestione alla produzione di risorse finanziarie e monetarie. E' importante l'apporto della gestione caratteristica da cui dipende il successo duraturo dell'impresa: tale flusso deve essere di valore adeguato ed in grado di far fronte ai fabbisogni vincolati. La condizione minimale è che questo flusso sia positivo, ma deve essere tale da non generare delle tensioni finanziarie o monetarie. La gestione caratteristica non corrente identifica disinvestimenti di immobilizzazioni materiali o immateriali: bisogna individuare le ragioni che hanno spinto gli amministratori dell'impresa a prendere questa decisione. La gestione complementare ed accessoria è interessante poiché le fonti da essa generate equivalgono o a proventi degli investimenti patrimoniali o a disinvestimenti, cioè cambiamenti di destinazione delle risorse. Le fonti che derivano da questa gestione rendono palese la riduzione delle riserve di liquidità, cioè la necessità di cedere beni non strumentali al fine di poter riequilibrare situazioni non positive. La gestione fin indica scelte esplicite di finanziamento effettuate da terzi o soci; queste decisioni si riflettono sulla struttura finanziaria e sulla solidità aziendale; le decisioni devono essere lette alla luce dell'impatto prodotto e correlate alle scelte di investimento da parte dell'impresa. Per l'area straordinaria: l'analisi dei valori che troviamo collocati in questa gestione, per le loro caratteristiche distintive, devono avere un peso limitato proprio per l'assenza di continuità nella manifestazione. Non possiamo dare un giudizio positivo all'impresa se il miglioramento della situazione complessiva è dovuto ad un evento straordinario (ad esempio, all'impresa mancava liquidità e ha deciso di migliorare la situazione vendendo un macchinario).

-> Gli impieghi

Il flusso della gestione corrente è molto importante: se il valore è negativo lo si trova negli impieghi a testimonianza che l'attività tipica assorbe risorse invece che generarle: è una condizione molto grave per l'impresa, poiché vengono meno le basi di un successo duraturo della stessa. Il flusso deriva dalla contrapposizione tra ricavi e costi con valenza finanziaria. Questa situazione è accompagnata da peggioramenti della risorsa complessiva. La gestione caratteristica non corrente riguarda la politica degli investimenti; gli impieghi nella gestione patrimoniale possono derivare da tante cause. Identificano scelte di acquisizione di partecipazioni, investimenti temporanei di risorse, ecc. Ogni causa porta a diverse valutazioni. Non possiamo dare un commento significativo ad ogni flusso poiché cambiano le valutazioni. La gestione finanziaria fornisce importanti informazioni: bisogna comprendere attraverso quali fonti l'impresa si assicura la copertura degli interessi passivi. Bisogna fare attenzione anche ai rimborsi di capitale per i quali dobbiamo indagare sulla decisione presa alla base di questa scelta da parte degli amministratori. Per l'area straordinaria i valori vanno letti per gli effetti riconducibili al futuro. I flussi finanziari e monetari della gestione caratteristica nella costruzione degli indicatori di liquidità. Il ricorso ai flussi finanziari e monetari che derivano dal rendiconto è importante per la costruzione di indicatori di liquidità utili, oltre che per valutare la dimensione strutturale in oggetto, anche per una più consona interpretazione di altri indicatori del globale sistema. Il ROS evidenzia l'effetto reddituale dell'attività tipica; deve essere integrato da 2 indicatori che sono grado di “potenziale monetizzazione” delle vendite e il grado di “monetizzazione” delle vendite.

Prima delle variazioni del CCN ho “l'autofinanziamento potenziale”:

* Nel rendiconto:

-rettifico in NEGATIVO ciò che risulta POSITIVO; -> Ogni volta in cui aumenta un'attività o diminuisce una passività, rettifico in NEGATIVO

-rettifico in POSITIVO ciò che risulta in NEGATIVO. -> Ogni volta in cui diminuisce un'attività o aumenta una passività, rettifico in POSITIVO

* Prende in considerazione i flussi finanziari che derivano dagli investimenti. Ci dice quanti soldi si hanno dopo aver investito o disinvestito.

- se investo ho segno +;

- se disinvesto ho segno -.

* Prende in considerazione i flussi finanziari che derivano dall'attività di finanziamento.

- variazione debiti nei confronti di banche/finanziatori;

- variazione debiti da capitale con i soci.

Vi sono due metodi per redigere il rendiconto:

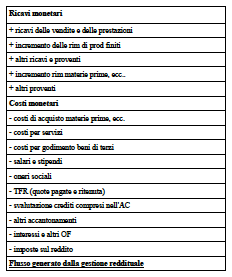

§ rendiconto finanziario redatto secondo il “metodo diretto”; il flusso generato dalla gestione reddituale si calcola con procedimento diretto sottraendo i costi monetari dai ricavi monetari.

I flussi rappresentano un significativo completamento degli indici di bilancio ed un momento di raccordo tra equi reddituale, patrimoniale e finanziario. Tramite il rendiconto leggiamo in modo differente il bilancio di esercizio: i dati elementari necessari per la sua costruzione sono ottenuti dagli stessi documenti di bilancio ma elaborati con criteri diversi rispetto al calcolo degli indici integrati dalle informazioni contenute in nota integrativa e nella relazione sulla gestione. La scelta fondamentale riguarda la selezione della risorsa finanziaria di riferimento, della quale si vogliono spiegare le cause di variazione (ad esempio, tramite la lettura del rendiconto, possiamo renderci conto di quali siano le voci che nel tempo sono variate e il perché). La risorsa più usata è la liquidità indicata dai principi contabili internazionali. In seconda battuta, bisogna definire il contenuto del rendiconto, cioè le modalità di aggregazione delle principali poste di bilancio. Andiamo ad individuare un criterio con cui classificare ed aggregare le voci che generano movimenti finanziari e monetari. Un possibile criterio da seguire è l'area gestionale di riferimento; abbiamo queste gestioni parziali:

1) gestione caratteristica: troviamo una parte detta degli investimenti strumentali, che non è concorrente;

2) gestione complementare ed accessoria;

3) gestione finanziaria;

4) gestione straordinaria

5) gestione tributaria.

Queste gestioni generano flussi finanziari positivi e negativi che vanno tenuti distinti, a parte la gestione caratteristica. Definita la struttura del rendiconto, definiamo la forma, cioè la modalità di rappresentazione.

Abbiamo 3 possibilità:

1) a sezioni contrapposte; forma più utilizzata (insieme alla seconda) poiché permette di cogliere la connessione tra fonti ed impieghi che derivano dalla stessa gestione;

2) a sezioni sovrapposte;

3) in forma scalare; con questa è possibile determinare alcuni risultati parziali rilevanti, come ad esempio, i flussi che appartengono alla stessa gestione.

La rappresentazione è più efficace se corredata dai valori dell'anno precedente poiché è più agevole confrontare la composizione dei fabbisogni e delle fonti. Nel rendiconto finanziario devono anche apparire le cause endogene, cioè le variazioni nella composizione della grandezza di riferimento. Oltre la forma e la struttura del rendiconto è importante anche la sua interpretazione:

° riguarda l'estensione del periodo di analisi: non si può esaminare un solo bilancio poiché per esprimere un giudizio completo, bisogna osservare l'andamento nel tempo per almeno 3–4 anni;

° Anche il rendiconto deve essere espresso in valori percentuali, così da permettere le attuazioni delle analisi verticali;

° La terza considerazione riguarda la completezza dei bilanci: in molti casi notiamo delle note integrative sintetiche, che limitano la possibilità di costruire dei rendiconti completi; questo capita quando si prende in considerazione tutte quelle imprese che per legge possono redigere un bilancio in forma abbreviata.

Il rendiconto finanziario esprime le cause di variazione in un intervallo temporale della risorsa finanziaria prescelta. La variazione complessiva della risorsa presenta utilità informativa modesta se non si conoscono le cause esterne che l'hanno determinata. Un incremento della liquidità netta non è positivo se deriva dalla richiesta di un nuovo fin da parte della società che è già indebitata poiché significa che la gestione caratteristica non è in grado di produrre risorse monetarie. La lettura consiste, ad esempio:

– valutare il contributo delle singole gestioni alla variazione complessiva della risorsa;

– individuare la gestione che più di altre ha assorbito risorse e quella che ha generato maggiori fonti;

– definire la composizione delle fonti e impieghi e identificando le aree in cui si dovrebbe intervenire;

– misurare quali sarebbero gli effetti nel caso in cui una fonte venisse meno. Dall'interpretazione devono emergere 2 tipi di informazioni: l'esistenza di equilibrio nel periodo, la coerenza dei risultati emergenti con la situazione economico aziendale.

Il perseguimento di queste finalità è fatto esaminando simultaneamente:

1) la variazione della risorsa finanziaria;

2) le fonti;

3) gli impieghi.

-> La variazione della risorsa di riferimento

L'attenzione deve essere posta:

1) sul segno e sull'intensità della variazione complessiva, cioè individuare le sue ragioni esaminando il bilancio. Il decremento della liquidità in un'impresa con valori iniziali (già negativi) richiede una differente interpretazione rispetto alla medesima variazione in un'impresa con un'ottima situazione di tesoreria.

2) sulle cause endogene; consiste nell'analisi del cambiamento nella composizione, cioè come si sono modificati gli elementi inclusi nella risorsa.

-> Le fonti

Da questa sezione possiamo comprendere il contributo di ogni gestione alla produzione di risorse finanziarie e monetarie. E' importante l'apporto della gestione caratteristica da cui dipende il successo duraturo dell'impresa: tale flusso deve essere di valore adeguato ed in grado di far fronte ai fabbisogni vincolati. La condizione minimale è che questo flusso sia positivo, ma deve essere tale da non generare delle tensioni finanziarie o monetarie. La gestione caratteristica non corrente identifica disinvestimenti di immobilizzazioni materiali o immateriali: bisogna individuare le ragioni che hanno spinto gli amministratori dell'impresa a prendere questa decisione. La gestione complementare ed accessoria è interessante poiché le fonti da essa generate equivalgono o a proventi degli investimenti patrimoniali o a disinvestimenti, cioè cambiamenti di destinazione delle risorse. Le fonti che derivano da questa gestione rendono palese la riduzione delle riserve di liquidità, cioè la necessità di cedere beni non strumentali al fine di poter riequilibrare situazioni non positive. La gestione fin indica scelte esplicite di finanziamento effettuate da terzi o soci; queste decisioni si riflettono sulla struttura finanziaria e sulla solidità aziendale; le decisioni devono essere lette alla luce dell'impatto prodotto e correlate alle scelte di investimento da parte dell'impresa. Per l'area straordinaria: l'analisi dei valori che troviamo collocati in questa gestione, per le loro caratteristiche distintive, devono avere un peso limitato proprio per l'assenza di continuità nella manifestazione. Non possiamo dare un giudizio positivo all'impresa se il miglioramento della situazione complessiva è dovuto ad un evento straordinario (ad esempio, all'impresa mancava liquidità e ha deciso di migliorare la situazione vendendo un macchinario).

-> Gli impieghi

Il flusso della gestione corrente è molto importante: se il valore è negativo lo si trova negli impieghi a testimonianza che l'attività tipica assorbe risorse invece che generarle: è una condizione molto grave per l'impresa, poiché vengono meno le basi di un successo duraturo della stessa. Il flusso deriva dalla contrapposizione tra ricavi e costi con valenza finanziaria. Questa situazione è accompagnata da peggioramenti della risorsa complessiva. La gestione caratteristica non corrente riguarda la politica degli investimenti; gli impieghi nella gestione patrimoniale possono derivare da tante cause. Identificano scelte di acquisizione di partecipazioni, investimenti temporanei di risorse, ecc. Ogni causa porta a diverse valutazioni. Non possiamo dare un commento significativo ad ogni flusso poiché cambiano le valutazioni. La gestione finanziaria fornisce importanti informazioni: bisogna comprendere attraverso quali fonti l'impresa si assicura la copertura degli interessi passivi. Bisogna fare attenzione anche ai rimborsi di capitale per i quali dobbiamo indagare sulla decisione presa alla base di questa scelta da parte degli amministratori. Per l'area straordinaria i valori vanno letti per gli effetti riconducibili al futuro. I flussi finanziari e monetari della gestione caratteristica nella costruzione degli indicatori di liquidità. Il ricorso ai flussi finanziari e monetari che derivano dal rendiconto è importante per la costruzione di indicatori di liquidità utili, oltre che per valutare la dimensione strutturale in oggetto, anche per una più consona interpretazione di altri indicatori del globale sistema. Il ROS evidenzia l'effetto reddituale dell'attività tipica; deve essere integrato da 2 indicatori che sono grado di “potenziale monetizzazione” delle vendite e il grado di “monetizzazione” delle vendite.

Prima delle variazioni del CCN ho “l'autofinanziamento potenziale”:

* Nel rendiconto:

-rettifico in NEGATIVO ciò che risulta POSITIVO; -> Ogni volta in cui aumenta un'attività o diminuisce una passività, rettifico in NEGATIVO

-rettifico in POSITIVO ciò che risulta in NEGATIVO. -> Ogni volta in cui diminuisce un'attività o aumenta una passività, rettifico in POSITIVO

* Prende in considerazione i flussi finanziari che derivano dagli investimenti. Ci dice quanti soldi si hanno dopo aver investito o disinvestito.

- se investo ho segno +;

- se disinvesto ho segno -.

* Prende in considerazione i flussi finanziari che derivano dall'attività di finanziamento.

- variazione debiti nei confronti di banche/finanziatori;

- variazione debiti da capitale con i soci.

Vi sono due metodi per redigere il rendiconto:

§ rendiconto finanziario redatto secondo il “metodo diretto”; il flusso generato dalla gestione reddituale si calcola con procedimento diretto sottraendo i costi monetari dai ricavi monetari.

Schema 5: Rendiconto redatto secondo metodo diretto

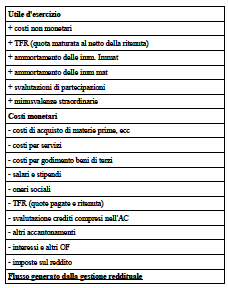

§ rendiconto finanziario redatto secondo il “metodo indiretto”; il flusso generato dalla gestione reddituale si ottiene con procedimento indiretto rettificando l'utile dell'esercizio per eliminare l'influenza delle componenti non monetarie. Si vuole, tramite questo metodo, neutralizzare gli effetti delle operazioni che, seppur rilevanti sotto il profilo economico, risultano prive di conseguenze del CCN. I costi non monetari dovranno essere “aggiunti”, mentre i ricavi non monetari verranno “sottratti”.

Schema 6: Rendiconto redatto secondo metodo indiretto

Continua a leggere:

- Precedente: L'analisi della liquidità

Puoi scaricare gratuitamente questo appunto in versione integrale.