Modelli per la determinazione del prezzo di trasferimento

Esistono diversi approcci per la determinazione del prezzo di trasferimento (modelli aziendali e regole OCSE per rispettare esigenze di natura fiscale):

MODELLI DESCRITTIVI

Cercano di interpretare e capire la realtà

• Modelli marginalisti: nati negli anni ’50. Gli economisti suggerivano di utilizzare il costo marginale o il prezzo ombra per ottimizzare il reddito del gruppo (ottimo). Erano modelli teorici, astratti e inapplicabili nella realtà. Avevano lo scopo di massimizzare l’utile del gruppo. Il vantaggio questo modello era quello di dimostrare che il costo marginale e il prezzo ombra sono quelli che permettono di ottenere l’ottimizzazione.

• Approccio amministrativo – contabile: nasce negli anni ’60 negli Stati Uniti.

‣ MODELLO DI DEARDEN: nel 1960 media le regole dei marginalisti con esigenze empiriche di buonsenso.

- Se il bene è sostituibile sul mercato si applica il prezzo di mercato

- Se il bene non è sostituibile sul mercato (bene specifico) si applica il costo di produzione a cui si somma un margine di guadagno

- Se il bene necessita di investimenti nel lungo periodo (costruzione impianti) si calcola il prezzo ammortizzando l’impianto nel lungo periodo.

‣ MODELLO DI SOLOMONS: nel 1973 propone un modello in cui si distingue tra mercato competitivo e mercato imperfetto.

- Se il mercato è competitivo viene applicato il prezzo di mercato scontato (i costi commerciali non vengono sostenuti) - Se il mercato è imperfetto e la capacità produttiva è scarsa si applicano i prezzi ombra

- Se il mercato è imperfetto e i beni sono poco importanti si applica il costo standard

- Se il mercato è imperfetto e i beni sono rilevanti si applica il costo marginale a cui si aggiunge una quota annuale di remunerazione di utilizzo della capacità produttiva.

‣ MODELLO DI DEARDEN, ANTONY e BEDFORD: nel 1986 si sviluppa questo modello (evoluzione del modello precedente).

Se il mercato è concorrenziale si applicano i prezzi di mercato.

Se il mercato non è concorrenziale, si applicano tre metodi: - Costo variabile a cui si somma la quota annuale

- Costo variabile a cui si somma la divisione dei margini di guadagno dell’acquirente (il venditore partecipa ai margini guadagnati dall’acquirente)

- Prezzi doppi: l’acquirente compra al costo variabile, il produttore vende al costo medio a cui si somma il margine. La differenza di prezzo viene pagata dalla capogruppo. La capogruppo funge da “stanza di compensazione”.

Ancora oggi questo è il modello più seguito, poiché fornisce indicazioni applicative abbastanza ragionevoli.

• Approccio organizzativo: modelli scarsamente applicabili nella realtà.

‣ MODELLO DI WATSON e BAUMLER: seguono l’approccio mercati e gerarchie; pensano di individuare modelli intermedi di quasi mercati, dove al ricorrere di certe circostanze ci si avvicina di più al modello del mercato, al ricorrere di altre ci si avvicina più alla gerarchia. Se i modelli sono più vicini ai mercati si applicano gli sconti, se i modelli sono più vicini alla gerarchia si applica il costo

Esistono altri modelli che non seguono però regole precise

• Approccio olistico:

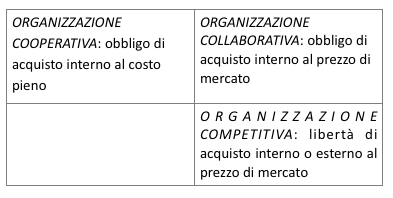

‣ MODELLO DI ECCLES (1983): matrice in cui le variabili sono diversificazione e integrazione verticale

MODELLI NORMATIVI

Hanno la pretesa di dare indicazioni utili al gruppo. Il problema è legato al controllo fiscale.L’attività di direzione e coordinamento non deve provocare danni alle controllate, a meno che la danneggiata non riceva in cambio dei vantaggi compensativi.

La politica dei prezzi di trasferimento che svantaggia una società è illegittima, ma se la società ottiene benefici dalla capogruppo a copertura dei danni, la politica è ammessa.

È ammesso compensare operazioni dannose con operazioni vantaggiose. La compensazione è fondamentale nei gruppi.

Dal punto di vista fiscale sappiamo che il reddito imponibile si calcola usando i prezzi applicati. I prezzi, se liberamente stabiliti da parti indipendenti, sono insindacabili. Il fisco non può sindacare la congruità del prezzo. A questa regola c’è però un’importante eccezione: l’Autorità fiscale può mettere in discussione la congruità del prezzo applicato se esso deriva da uno scambio che avviene tra società facenti parte di uno stesso gruppo e che siano transnazionali (normativa del transfer price).

Le regole di applicazione dei prezzi di trasferimento non stabiliti da circolari dell’Agenzia delle Entrate, ma sono regolamentate dalle normative dettate dall’OCSE.

Le regole stabilite dall’OCSE sono fiscali, non civilistiche.

I metodi sono suddivisi in due tipologie:

• Metodi tradizionali:

- CUP (Comparable Uncontrolled Price): metodo del confronto del prezzo (il prezzo viene comparato a quello applicato ad un’operazione svolta con un soggetto indipendente)

- RPM (Resale Price Method): metodo del prezzo di rivendita

- CPM (Cost Plus Method): metodo del costo maggiorato (costo di produzione maggiorato di un ricarico)

• Metodi alternativi:

- PSM (Profit Split Method): metodo della ripartizione del profitto (il profitto viene ripartito equamente tramite le società del gruppo, attraverso la determinazione dei prezzi)

- TNMM (Transactional Net Margin Method): metodo del margine netto di transazione (i margini devono essere ragionevoli, così come ragionevole deve essere la ripartizione all’interno del gruppo)

Questi metodi sono utilizzati anche in altri casi: patent box.

I beni immateriali (brevetti, marchi, etc) generano ricchezza; questi beni sono mobili (possono essere spostati facilmente).

Il rischio è quello riguardante lo spostamento dei patent box in Paesi con agevolazione fiscale. Chi abusa di questa mobilità attuando trasferimenti fittizi viene punito, chi mantiene in Italia questi beni viene premiato attraverso norme di agevolazione (le royalty sono parzialmente tassate).

La maggior parte delle imprese sono titolari e utilizzatrici del brevetto. Come si agevola se la royalty non sussiste? Tramite il prezzo di trasferimento: si finge di dare la licenza a sé stessi. La royalty viene calcolata e di conseguenza agevolata. Il calcolo della royalty viene attuato attraverso le norme utilizzate per il calcolo del prezzo di trasferimento. Questi metodi vengono applicati con la collaborazione dell’Agenzia delle Entrate.

I metodi indicate dall’OCSE permettono di verificare se il prezzo di trasferimento utilizzato è valido.

Continua a leggere:

- Successivo: CUP: metodo del confronto del prezzo

- Precedente: Come si determina il prezzo infragruppo?

Dettagli appunto:

- Autore: Mattia Fontana

- Università: Università degli Studi del Piemonte Orientale A.Avogadro

- Facoltà: Economia

- Corso: Amministrazione Controllo e Professione

- Esame: Economia dei Gruppi e dei sistemi informativi integrati

- Docente: Albertinazzi

Altri appunti correlati:

- International Accounting -corso progredito

- International accounting

- Revisione aziendale avanzato - Parte 2

- Metodologie e determinazioni quantitative d'azienda

- Diritto Commerciale

Per approfondire questo argomento, consulta le Tesi:

- Il transfer pricing interno: analogie e criticità rispetto alla disciplina del transfer pricing internazionale

- Il bilancio consolidato nelle cooperative

- Il contratto di Rete: una nuova opportunità di crescita per le nostre imprese

- Il bilancio consolidato nei gruppi aziendali: profili teorici, valenza informativa e principi contabili alla base della redazione

- Bilancio consolidato: la valutazione delle Joint Venture secondo i prinicpi contabili internazionali (IAS/IFRS)

Puoi scaricare gratuitamente questo appunto in versione integrale.