I prospetti di Conto Economico Consolidato e Stato Patrimoniale Consolidato

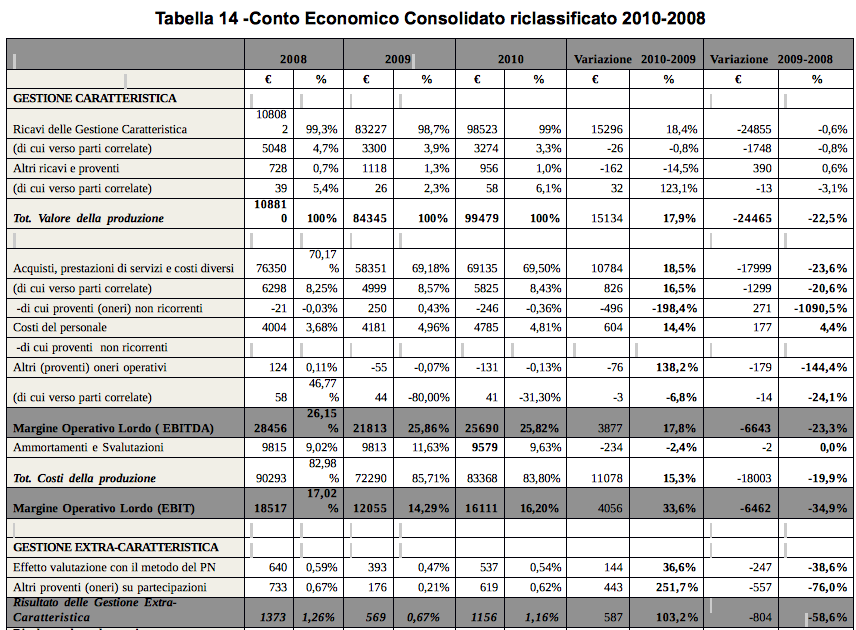

Di seguito si riportano i prospetti di Conto Economico Consolidato e Stato Patrimoniale Consolidato riclassificati; essi intendono offrire una comparazione di tre esercizi successivi: 2007, 2008 e 2009 e prevedono, inoltre, un percentualizzazione delle principali macroaree rispetto al totale.

Analizzando il trend di sviluppo del gruppo Eni nel triennio 2008-2010 emerge dapprima una riduzione dell'utile netto nel biennio 2008-2009, durante il quale ha subito un decremento da € 9.558 milioni a € 5.317 milioni (pari al 44,4%) e una successiva ripresa nel biennio 2009-2010 durante il quale l'utile è aumentato del 38,86% passando da €5.317 milioni a € 7.383 milioni.

Il decremento del primo biennio in esame è legato causato soprattutto dalla divisione Exploration & Production che ha risentito della flessione dei prezzi di realizzo in dollari del petrolio e del gas e della minore produzione venduta.

In particolare, per quanto concerne il Margine Operativo Lordo (EBITDA) è diminuito di circa il 23,3% attestandosi su € 21.813 milioni; tale decremento è maggiormente incisivo se si considera l'EBIT che si è ridotto di circa il 34,9% passando da € 18.517 milioni a € 12.055 milioni.

Questo dato è confermato dal confronto dell' EBIT con il Valore della produzione: dal 2008 al 2009 l'EBIT ha subito un calo del 34.9%, il valore della produzione, invece, è diminuito del 22,5%; ciò significa che l'incidenza della gestione caratteristica sul fatturato realizzato è diminuita di circa 3 punti percentuali (dal 17.02% al 14.29%).

Complessivamente, l'incidenza del Gestione Caratteristica sull'utile d'esercizio risulta notevole, anzi, durante il 2009 è addirittura aumentata, ciò va valutato positivamente in quanto mostra che, sebbene sia peggiorato l'andamento operativo, in effetti sulla riduzione dell'utile hanno avuto un maggior peso le altre aree di gestioni, e in particolare, quella finanziaria.

Il risultato della Gestione Finanziaria, infatti, è negativo, in particolare nel 2008, a causa degli oneri netti su contratti derivati derivanti dalla rilevazione in Conto Economico degli effetti relativi alla valutazione al fair value dei contratti derivati che non possono considerarsi di copertura secondo gli IFRS in quanto realizzati per importi corrispondenti all'esposizione netta dei rischi su cambi, su tassi di interesse e su merci e, pertanto, non sono riferibili a specifiche transazioni commerciali e finanziarie.

Il maggior utile conseguito nel 2010 rispetto al 2009 proviene fondamentalmente dalla divisione Exploration & Production, la quale ha registrato un utile operativo adjusted pari a € 13.884 milioni (+ € 4.400 milioni rispetto al 2009) e un utile netto adjusted pari a € 5.600 milioni (+ € 1.722 milioni) grazie alla ripresa del prezzo del petrolio. Inoltre si è assistito ad un'ottima performance anche nella divisione Refining &Marketing, la quale aveva realizzato una perdita nell'esercizio precedente. Considerano con maggior dettaglio il Margine Operativo Lordo (EBITDA), esso è aumentato di circa il 17,8% confermando dunque che il miglior risultato conseguito proviene proprio dalla gestione caratteristica la quale ha avuto una forte ripresa pur non riuscendo ancora a raggiungere i valori del 2008. Ciononostante hanno inciso positivamente sulla migliore performance anche i disinvestimenti di asset non strategici che hanno permesso di incassare € 1.11 miliardi.

Continua a leggere:

- Successivo: Ricavi della Gestione Caratteristica

- Precedente: Emissione di Bond a 7 anni

Dettagli appunto:

Altri appunti correlati:

- Sistemi di Certificazione della Qualità

- Controllo Direzionale ed Auditing

- Corporate Governance nelle aziende mediatiche

- Management pubblico

- Diritto Commerciale

Per approfondire questo argomento, consulta le Tesi:

Puoi scaricare gratuitamente questo appunto in versione integrale.