Vantaggi e svantaggi del gruppo

Perché esistono i gruppi?

Quali sono le determinanti che spiegano la creazione del gruppo?

Svantaggi del gruppo:

• Complessità della struttura: alti costi amministrativi• Perdita dell’incisività del controllo gerarchico: la capogruppo non può dare ordini alle società controllate (può solo dare consigli)

Vantaggi del gruppo:

• Autonomia giuridica alle singole società che compongono il gruppo • Possibilità di gestire la differenziazione organizzativa

• I gruppi solitamente sono costituiti da società di capitali per via della responsabilità limitata. Il fallimento del gruppo è molto meno probabile del fallimento della singola impresa (se il gruppo è composto da 3 società, la probabilità di fallimento del gruppo è il prodotto delle probabilità di fallimento di ogni singola impresa).

• Facilità della gestione del patrimonio strategico: un’impresa opera su diverse ASA, che devono avere la loro logica, la loro sinergia. La strategia è in continua evoluzione, quotidianamente. Il gruppo affida ad ogni controllata un’ ASA e nel caso vende / acquista partecipate (anziché vendere / acquistare rami di azienda). Dal punto di vista fiscale è più conveniente cedere partecipazioni (5% tassazione) rispetto a rami d’azienda (tassati totalmente); l’acquirente, a parità di prezzo, ha più convenienza ad acquistare l’azienda, perché tutto quello che paga viene ammortizzato fiscalmente, se acquista partecipazioni non può dedurre il maggiore prezzo pagato.

Debito /mezzi propri = D / MP → rapporto di indebitamento

ROE = ROI + (ROI – i) x (D / MP) → formula di Modigliani Miller.

ROE: ritorno sui mezzi propri → guadagno dell’azionista (debito netto / patrimonio netto);

ROI (reddito operativo / capitale investito) → la redditività dell’investimento aziendale; i = costo del debito, costo del capitale di terzi.

→ Quanto più il rapporto di leva finanziaria è elevato, tanto più aumenta il rendimento. Secondo la formula “più mi indebito più guadagno”.

Se mi indebito troppo, aumenta i (non è fisso, dipende dal grado di indebitamento). Il differenziale (ROI - i) tende a diventare negativo.

Esiste un punto in cui l’indebitamento è ottimo, sostenibile.

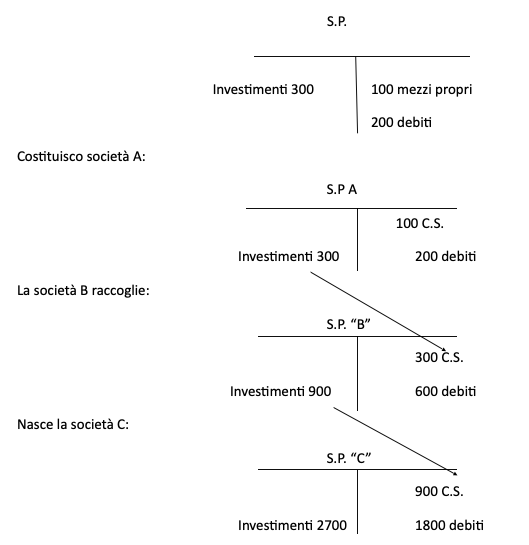

Questo rapporto può aumentare senza che venga rilevato dal bilancio d’esercizio. ESEMPIO: il mercato giudica compatibile un livello di indebitamento di 2 (corretto). Io vorrei indebitarmi molto di più ma se lo faccio il mio livello sale e i miei finanziatori non vogliono più darmi soldi. Come posso fare?

È stato quindi costituito un gruppo dove ogni società ha un livello di indebitamento di 1 a 2. Ma in realtà questo gruppo ha un livello di indebitamento effettivo di mezzi propri = 100, mentre il debito complessivo è 200+600+1800 = 2600. Il rapporto di indebitamento effettivo è 1 a 26 anche se a livello di ogni società è sempre rispettato il rapporto di debito 1 a 2. → nei gruppi la leva finanziaria può essere utilizzata di più, “di nascosto”: riciclando il CS perché nel gruppo reinvesto le risorse nel CS (ma non è dato da soci veri ma messo all’interno del gruppo, mentre i debiti sono veri perché arrivano dall’esterno del gruppo.

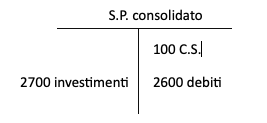

Nessuno, tramite i bilanci, si accorgerebbe che questo gruppo ha un livello di indebitamento di 26. Il livello di indebitamento si vede dal bilancio consolidato. Nel bilancio consolidato sommo le attività e passività di tutto il gruppo, non mettendo i rapporti infragruppo.

Questo SP consolidato evidenzia il rapporto di indebitamento del gruppo.

Una società, in Italia, può emettere obbligazioni fino ad un limite: due volte il capitale e le riserve disponibili (il rapporto ½ è il limite che fissa il codice civile italiano). Attenzione: il limite si applica ad ogni società, non al gruppo → il rapporto 1/26 è fattibile. Il gruppo non è considerato un soggetto giuridico.

I prestiti obbligazionari sono legittimi, non sto violando leggi. I terzi, per accorgersi che la leva finanziaria è 1/26 devono guardare il bilancio consolidato.

Una società, in Italia, può emettere obbligazioni fino ad un limite: due volte il capitale e le riserve disponibili (il rapporto ½ è il limite che fissa il codice civile italiano). Attenzione: il limite si applica ad ogni società, non al gruppo → il rapporto 1/26 è fattibile. Il gruppo non è considerato un soggetto giuridico.

I prestiti obbligazionari sono legittimi, non sto violando leggi. I terzi, per accorgersi che la leva finanziaria è 1/26 devono guardare il bilancio consolidato.

LEVA AZIONARIA: consente al socio di maggioranza di controllare degli investimenti coinvolgendo a diversi livelli dei soci di minoranza (minoranza nei singoli livelli, ma potrebbero essere la maggioranza del capitale di rischio del gruppo).

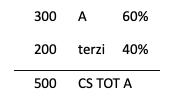

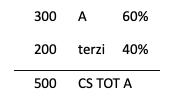

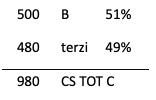

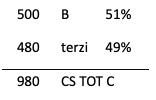

Esempio: A costituisce la società B con investimento 300 di A e 200 dei soci di minoranza (mezzi propri)

Esempio: A costituisce la società B con investimento 300 di A e 200 dei soci di minoranza (mezzi propri)

A controlla B. Questo 500 è utilizzato per costituire la società C

Il capitale totale raccolto è 980, effettivamente investito nel gruppo, formato da:

• 300 raccolto da A,

• 200 dalle minoranze di A,

• 480 dalle minoranze di B.

Chi comanda è A, ma A ha investito solo 300 su 980 (il 30%); il socio di maggioranza A ha investito solo il 30% del capitale di rischio (con la minoranza del capitale investito controlla tutto). I soci di minoranza in realtà hanno investito il 70% del capitale di rischio (sono in minoranza perché divisi in due assemblee, quella di B e quella di C).

Il gruppo consente ad un socio di controllo di controllare un capitale più ampio facendo leva sulle minoranze.

Il possesso integrato di A in C è dato dal 60% del 51% → 30.6% (quota di possesso integrato di A in C.) Si può fare anche 300/980.

Leva azionaria = capitale totale di rischio / capitale investito = 980/300=3.26

Il reciproco della leva azionaria è la quota di possesso integrato (quanto più è alta la leva azionaria tanto meno partecipo al capitale di rischio). Questo perché ci saranno più soci di minoranza che avranno messo il loro capitale. Ciò fa si che la capogruppo riduca il capitale investito pur mantenendo il controllo delle società tramite la leva azionaria.

Anche questo fenomeno è visibile nel bilancio consolidato.

Le norme sulla quotazione in borsa tuttavia mi vietano di quotare una società se come unico attivo ha le azioni di una società che anch’essa è quotata. → se C è quotata e i 480 sono azionisti di borsa e C è posseduta da B e B ha solo C come unico asse per la partecipazione in C, non posso quotare anche B.

Se invece B ha degli asset propri → diventa una holding mista, si può quotare anche B.

• 300 raccolto da A,

• 200 dalle minoranze di A,

• 480 dalle minoranze di B.

Chi comanda è A, ma A ha investito solo 300 su 980 (il 30%); il socio di maggioranza A ha investito solo il 30% del capitale di rischio (con la minoranza del capitale investito controlla tutto). I soci di minoranza in realtà hanno investito il 70% del capitale di rischio (sono in minoranza perché divisi in due assemblee, quella di B e quella di C).

Il gruppo consente ad un socio di controllo di controllare un capitale più ampio facendo leva sulle minoranze.

Il possesso integrato di A in C è dato dal 60% del 51% → 30.6% (quota di possesso integrato di A in C.) Si può fare anche 300/980.

Leva azionaria = capitale totale di rischio / capitale investito = 980/300=3.26

Il reciproco della leva azionaria è la quota di possesso integrato (quanto più è alta la leva azionaria tanto meno partecipo al capitale di rischio). Questo perché ci saranno più soci di minoranza che avranno messo il loro capitale. Ciò fa si che la capogruppo riduca il capitale investito pur mantenendo il controllo delle società tramite la leva azionaria.

Anche questo fenomeno è visibile nel bilancio consolidato.

Le norme sulla quotazione in borsa tuttavia mi vietano di quotare una società se come unico attivo ha le azioni di una società che anch’essa è quotata. → se C è quotata e i 480 sono azionisti di borsa e C è posseduta da B e B ha solo C come unico asse per la partecipazione in C, non posso quotare anche B.

Se invece B ha degli asset propri → diventa una holding mista, si può quotare anche B.

Continua a leggere:

- Successivo: Effetto combinato della leva finanziaria e azionaria sul ROE di gruppo

- Precedente: I gruppi aziendali

Dettagli appunto:

- Autore: Mattia Fontana

- Università: Università degli Studi del Piemonte Orientale A.Avogadro

- Facoltà: Economia

- Corso: Amministrazione Controllo e Professione

- Esame: Economia dei Gruppi e dei sistemi informativi integrati

- Docente: Albertinazzi

Altri appunti correlati:

- International Accounting -corso progredito

- International accounting

- Revisione aziendale avanzato - Parte 2

- Metodologie e determinazioni quantitative d'azienda

- Diritto Commerciale

Per approfondire questo argomento, consulta le Tesi:

- Il transfer pricing interno: analogie e criticità rispetto alla disciplina del transfer pricing internazionale

- Il bilancio consolidato nelle cooperative

- Il contratto di Rete: una nuova opportunità di crescita per le nostre imprese

- Il bilancio consolidato nei gruppi aziendali: profili teorici, valenza informativa e principi contabili alla base della redazione

- Bilancio consolidato: la valutazione delle Joint Venture secondo i prinicpi contabili internazionali (IAS/IFRS)

Puoi scaricare gratuitamente questo appunto in versione integrale.